Herhaling: Podcast & artikel: AMG: book-to-bill - strategische analyse aandeel

[Dit bericht is op maandag in de feed geplaatst en wordt nu onbewerkt herhaald.]

De koers van AMG (Advanced Metallurgical Group) $AMG is na de cijfers en presentatie gestegen en in dit artikel gaan we aangeven waarom ons inziens de markt er misschien naast zit en de koersstijging puur op emotie en marktsentiment is geweest en niet op een andere basis. Iets wat past bij onze gedachte na de presentatie van de cijfers en ook daarvoor.

Hoewel wij er uiteraard ook volledig naast kunnen zitten, is de koersstijging niet op basis van wat de vooruitzichten werkelijk zijn. Met andere woorden, we zijn niet overtuigd.

Het aandeel AMG

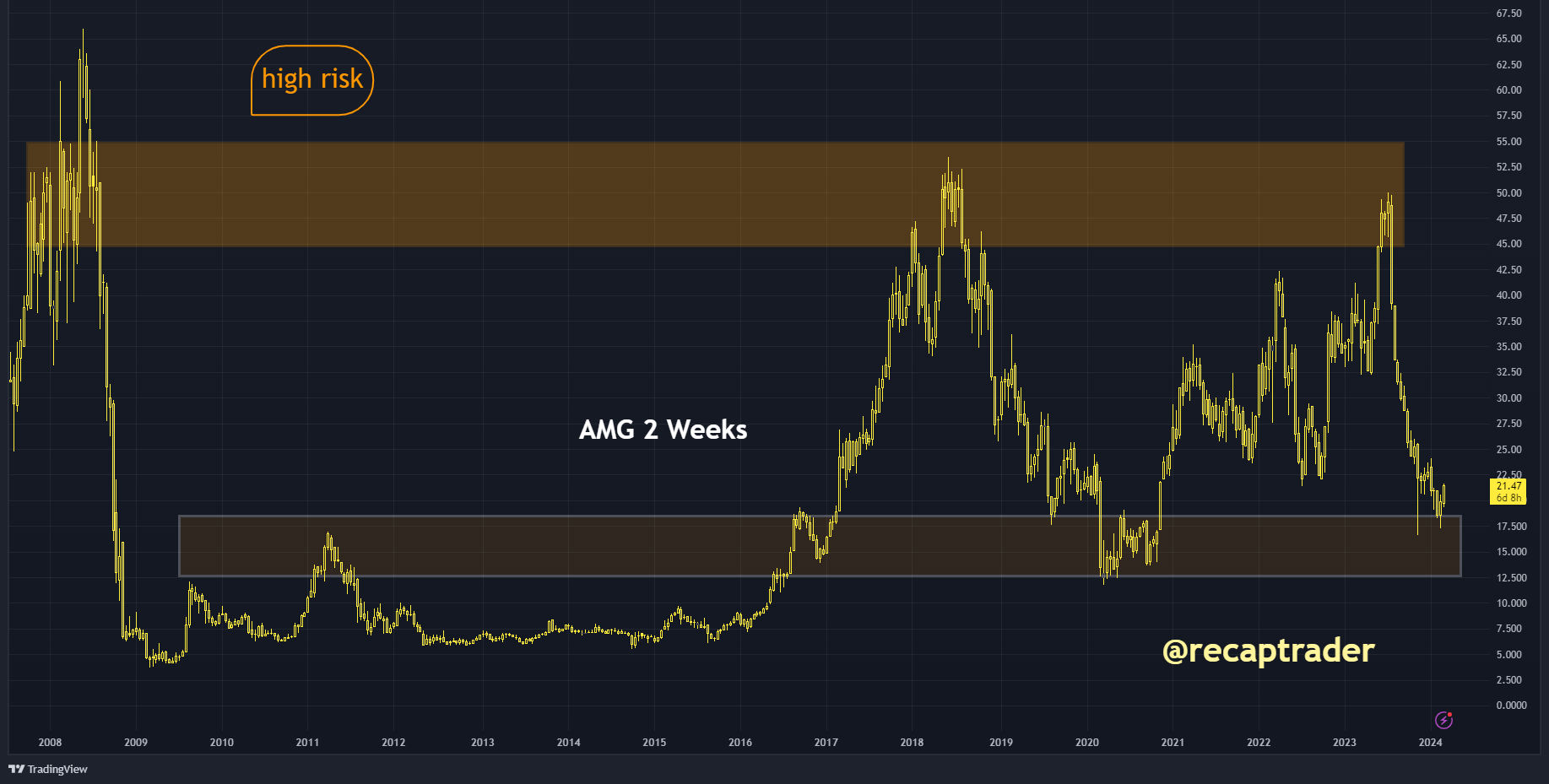

Als we eerst naar de chart kijken van het aandeel, kunnen we inderdaad constateren dat er bodemvorming gaande is. Die heeft zich al eerder ingezet en we zien als de koers naar deze bodem gaat er een opwaartse beweging heeft plaatsgevonden.

Maar als je naar de grafiek kijkt, zie je dat er ook nog steeds ruimte aan de onderkant is richting de 12 euro, wat voor ons misschien een niveau is bij de huidige bekende informatie om in te stappen.

Ook kan het best zijn dat de koers wel doordendert naar boven gezien het sentiment, maar vanwege het risico tegen de opbrengst laten we deze kans lopen.

Book-to-bill: outlook geschetst door AMG

Het bedrijf heeft in het vierde kwartaal van 2023 voor $27 miljoen aan nieuwe orders getekend. De order backlog bij AMG bedraagt $295 miljoen per 31 december 2023.

De book-to-bill bedraagt momenteel 0,4 wat heel zwak is. Een book-to-bill ratio boven de 1 betekent dat er meer orders zijn ontvangen dan gevuld (filled), wat wijst op een sterke vraag. Een ratio onder één wijst op zwakke vraag.

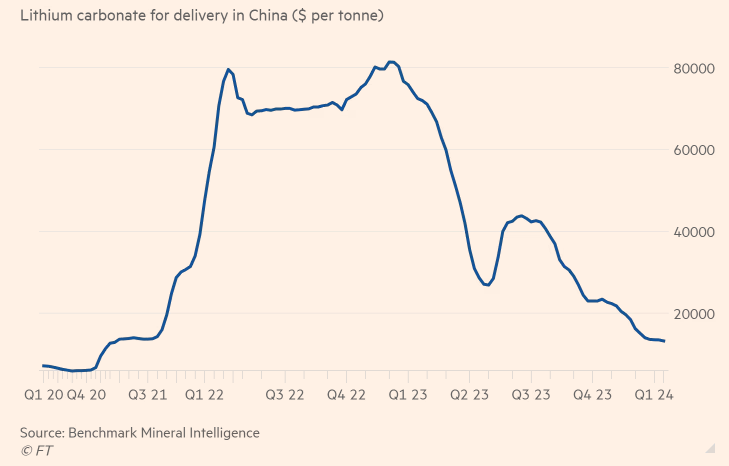

De vooruitzichten voor 2024 wijzen op lagere winstverwachtingen vanwege dalende lithium- en vanadiumprijzen, zo liet het bedrijf ook weten. Tevens vertelde het bedrijf dat de langetermijn trends in vraag en aanbod van lithium tegen de huidige lage prijzen niet houdbaar zijn.

Uitspraken AMG te opportunistisch

Wij zijn er van mening dat er wel een bodem van de lithiummarkt in zicht komt. Dat hoeft niet in te houden dat de prijzen van lithium direct daardoor sterk gaan herstellen. Het kan zijn dat deze veel langer op een bodemniveau blijven consolideren waardoor de resultaten van AMG slechts beperkt herstellen.

Uiteraard moet je dit ook afzetten tegen al gedane investeringen en eventuele kostenbesparingen. Maar ook als je dat meeneemt, betekent het helemaal niet dat de vooruitzichten zo sterk zijn dat je nu al weer het groene licht kan geven bij dit aandeel.

De uitspraken van AMG zijn dan ook veel te optimistisch en gaan uit van het perfecte plaatje. Dat is niet realistisch. En dat brengt ons bij een meer fundamentele basis waarbij we ervan uitgaan dat het bedrijf nog een keer een winstwaarschuwing zou kunnen gaan geven.

De bodem van de markt kan verder weg liggen

Dit komt doordat de vraag is of de markt daadwerkelijk al een bodem zal bereiken in 2024. Wij zijn ook van mening dat, stel dat er wel een bodem van de markt in zich komt, dat dus helemaal niet hoeft in te houden dat de prijzen van lithium direct daardoor sterk gaan herstellen. Het kan zijn dat deze veel langer op een bodemniveau blijven consolideren zoals gezegd.

Tevens is er ook een groeiende onzekerheid over de vraag naar de producten van AMG voor het jaar 2025 en zelfs langer. De markt is momenteel zwak te noemen.

De kans dat de resultaten van AMG slechts beperkt herstellen is zeker reëel, met de blijvende kans dat dit zelfs helemaal niet zal gebeuren en er in 2024 nog een winstwaarschuwing komt.

Onderzoeksbureaus

Toonaangevende analisten van onderzoeksbureaus zien pas in 2026 een herstel voor de lithium-markt. Analisten suggereren dat de lithiummarkt mogelijk wel in 2025 een dieptepunt bereikt, waarbij de prijzen naar verwachting stabiliseren en vervolgens stijgen naarmate het overschot afneemt. Dit geeft aan dat de uitspraken van AMG niet synchroon lopen met deze onderzoeken.

Deze voorspellingen duiden op een complex landschap voor lithiumprijzen, beïnvloed door factoren zoals trends in de verkoop van elektrische voertuigen, wereldwijde vraag naar batterijen en geopolitieke omstandigheden die productie- en prijsdynamiek beïnvloeden.

De wereldwijde lithiummarkt had in 2022 een omvang van $37,8 miljard en wordt naar verwachting aanzienlijk groter tot $90 miljard tegen 2030, gedreven door vooruitgang in oplaadbare batterijen en de toenemende vraag naar elektrische voertuigen en schone energieoplossingen.

Vooruitzichten lithium: EV's

Goldman Sachs schat de prijzen voor 2024 als volgt: lithiumcarbonaat op $13.377 per ton, lithiumhydroxide op $14.263 per ton en spodumeen op $1.250 per ton.

De markt wordt geconfronteerd met een mogelijk overschot, wat de prijzen verder onder druk kan zetten. De zwakte in de verkoop van elektrische voertuigen kan zich in 2024 voortzetten.

In Duitsland, als grote Europese markt, zijn subsidies onzeker en in Amerika rekenen we erop dat na de verkiezingen meer duidelijkheid komt over incentives voor elektrische voertuigen. Een overwinning van Trump kan subsidies verder onder druk zetten.

Vooruitzichten AMG meer onzeker dan beleggers denken

Dit betekent dat de vooruitzichten van AMG voor 2024 onzeker zijn. Tel daarbij op dat de laatste cijfers van Tesla (dat als winnaar uit de strijd kan komen), de cijfers van Rivian en de kans dat een autofabrikant als Fisker ten onder kan gaan, aangeven dat heel 2024 een overgangsjaar kan worden.

Dit is ook te zien aan de zwakke verkopen van BYD in Duitsland. En bijvoorbeeld de cijfers van Ford die op peil bleven, niet door de verkopen van EV's, maar wel door de verkoop van brandstofmotoren. (Zie ook eerdere berichten.)

Daarnaast is het maar de vraag hoe de prijzen van lithium in combinatie met het aanbod zich gaan ontwikkelen. En dan hebben we het nog niet eens over de onzekerheden in China.

Voor de lange termijn zal de vraag inderdaad sterk toenemen. Maar dat is nu te ver weg om dit effect in te schatten op de ontwikkelingen van AMG. Zeker als bedrijven als Tesla erin slagen het gebruik van lithium te verminderen door nieuwe technieken. Dan is het zelfs mogelijk dat er langer een overschot kan zijn of in ieder geval slechts een beperkt prijsherstel.

Beperkt herstel lithium: effect op resultaten AMG

Momenteel ligt de prijs van lithium ruim onder de $15.000 (we kijken hieronder daar even verder naar). De hoogste prijs lag boven de $80.000 tijdens de "hype" in 2022 en de kans dat deze prijs in de komende jaren weer wordt gehaald is een sprookje.

Dit vanwege nieuwe mijnen die voor hogere winning in de toekomst gaan zorgen (productiestijgingen) en vanwege een lagere hoeveelheid lithium die er per eenheid (bijvoorbeeld een auto) nodig is.

Dit betekent dat de mark na de malaise wel kan groeien, maar wanneer de prijzen weer op $80.000 staan kan ook nog jaren duren waardoor AMG slechts een beperkt herstel zal doormaken in het resultaat.

De kosten nemen wel af door gedane investeringen bij AMG (maar daardoor ontstaat ook extra aanbod wat juist voor prijsdruk op lithium kan zorgen), maar tegelijkertijd zal de omzetgroei ook afremmen zolang de prijzen van lithium slechts beperkt herstellen.

Pluspunt voor AMG

Een positief punt voor de langere termijn is dat AMG een positie wil opbouwen op de markt voor vliegtuigmotoren met technologieën in turbinebladcoatings en speciale legeringen.

Deze markt bevindt zich momenteel nog in een beginfase en het zal nog jaren duren voordat dit eventueel resultaat zal opleveren. Daardoor is dit geen reden om nu al optimistisch te zijn over het aandeel.

De prijs van lithium

Het overaanbod en daling van de vraag hebben de sector hard getroffen, met bedrijven die projecten moeten stopzetten en investeringen verminderen.

De prijs van lithium is met meer dan 80% gedaald sinds 2022 tot $13.200 per ton, het laagste niveau sinds 2020. De daling van de lithiumprijzen wordt voornamelijk veroorzaakt door een afname in de verkoop van elektrische voertuigen in China, de hogere prijs van elektrische voertuigen (resulterend in een tragere verkoop) en de algemene economische vertraging in bepaalde werelddelen. Dit heeft geleid tot productiebeperkingen en financiële problemen voor mijnbouwbedrijven.

Resumerend

Er kan gesteld worden dat de vooruitzichten van AMG voorlopig nog zwak zijn. Het is inderdaad mogelijk dat er een consolidatie plaatsvindt en geen verdere verslechtering, hoewel wij ook daar dus vraagtekens bij stellen.

Het aandeel AMG stuitert min of meer rond een bodem, maar dat is veel te weinig om nu al in dit aandeel te stappen volgens ons. De verwachting is niet alleen dat de markt langer dan verwacht zwak kan blijven, maar ook als de markt herstelt dat de prijzen van lithium voorlopig niet naar recordhoogtes gaan, waardoor de winst vooruitzichten voor AMG beperkt blijven.

Zodoende zien we geen reden, ook al zou de koers wel een verdere spike naar boven maken, om nu al te participeren in dit aandeel en dit bedrijf.

Wat is AMG

AMG is een producent van lithium. Het is actief in kritieke materialen. AMG wil een positie opbouwen op de markt voor vliegtuigmotoren met toonaangevende technologieën in turbinebladcoatings en speciale legeringen. Daarnaast breidt het zijn activiteiten uit in elektriciteitsopslagsystemen, met name in lithiumbronnen en vanadiumrecyclingtechnologieën wereldwijd.

Als 's werelds grootste recycler van vanadiumhoudend raffinaderijafval pioniert AMG in gesloten kringloopeconomieën, met name met zijn Zanesville fabriek voor de recycling van uitgeputte katalysatoren.

Het richt zich ook op de lithiumsector en vestigt een waardeketen voor batterijmaterialen voor elektrische voertuigen in Europa. Met divisies in lithium, vanadium en technologieën opereert AMG wereldwijd, met productiefaciliteiten in verschillende landen en verkoopkantoren in Japan.

Disclaimer Aan de door ons opgestelde informatie kan op geen enkele wijze rechten worden ontleend. Alle door ons verstrekte informatie en analyses zijn geheel vrijblijvend. Alle consequenties van het op welke wijze dan ook toepassen van de informatie blijven volledig voor uw eigen rekening.

Wij aanvaarden geen aansprakelijkheid voor de mogelijke gevolgen of schade die zouden kunnen voortvloeien uit het gebruik van de door ons gepubliceerde informatie. U bent zelf eindverantwoordelijk voor de beslissingen die u neemt met betrekking tot uw beleggingen.