Herhaling: Fed: vandaag FOMC - rente en de balans - visie op het event

[Dit bericht is op dinsdag in de feed geplaatst en wordt nu onbewerkt herhaald.]

Deze week vergadert de Federal Reserve. De verwachting is dat de FOMC-meeting op woensdag geen wijziging in de rente voortbrengt. Belangrijk wordt de toelichting van chairman Powell.

Hij kan nieuwe hints geven wanneer de rente verlaagd zal worden, hoewel het waarschijnlijk is dat gezien de kracht van de Amerikaanse economie dit pas tegen de zomer of later zal zijn.

Er moet echter worden opgemerkt dat in november de verkiezingen zijn. Zodoende zou er na een renteverlaging deze zomer (mocht die plaatsvinden) een pauze kunnen worden ingelast om de verkiezingen niet te beïnvloeden.

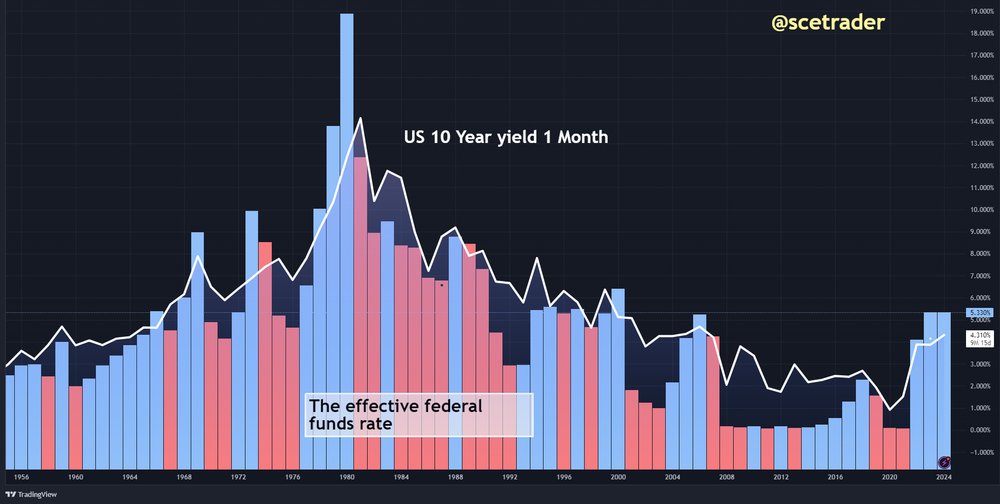

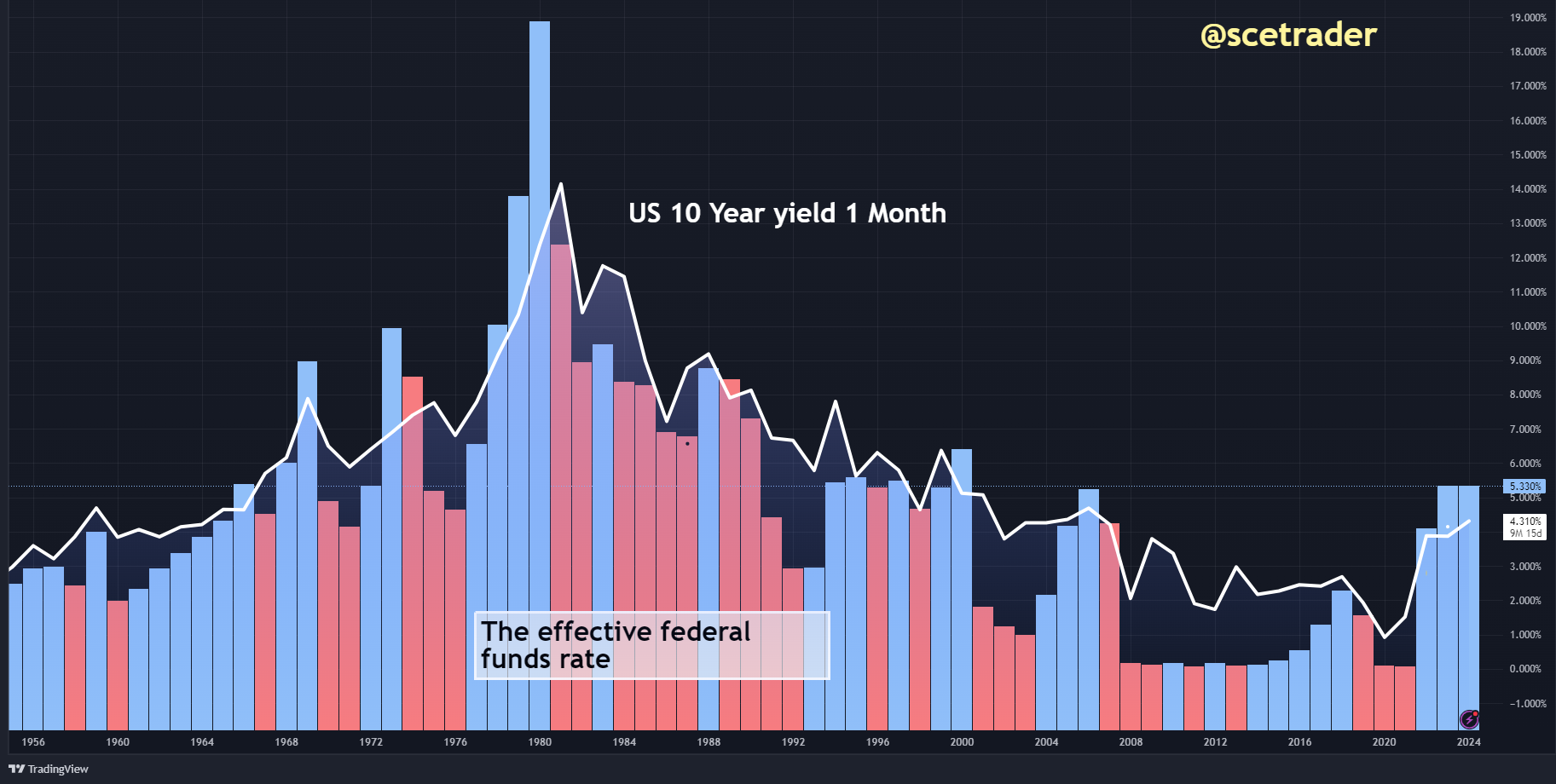

Als wordt gekeken naar een grafiek waar de effectieve federale fondsrente (effective federale funds rate) is afgezet tegen de Amerikaanse 10-jarige kapitaalmarktrente kan worden gezien dat de huidige yield van het tienjarige papier in neutraal terrein ligt.

Uit de grafiek blijkt dat het effectieve rendement meestal boven de effectieve federale fondsrente noteert bij een ingezette rentedaling en bij een verhoging ook daarboven of ongeveer rond hetzelfde niveau van de effectieve federale fondsrente uitkomt. Nu ligt de yield op 10 jaar er iets onder.

Dit zou inhouden dat als de Fed niet binnen 6 maanden de rente verlaagt, de kapitaalmarktrente weer gaat stijgen. Als de rente wel wordt verlaagd kan de yield (kapitaalmarktrente) dalen, maar zolang er geen grote renteverlagingen plaatsvinden zal dit proces relatief lang kunnen duren. Dat is overigens juist goed voor risk assets omdat het een lange-termijn-impuls kan geven.

Amerikaanse yield onder 3 procent 10 jaar nog ver weg

Dat gezegd hebbende, moeten we er dus niet vanuit gaan dat de yield al snel onder de 3% kan staan. Momenteel staat de yield rond de 4,3% en een niveau van 3,5% zou als mooi wezen in de komende 6 tot 12 maanden bij de huidige bekende informatie.

Als er echter geen nieuwe opleving van inflatie komt zal deze geleidelijk kunnen dalen tot 3% of lager iets lager over meerdere jaren. Echter het neutrale punt van de yield kan in de komende jaren hoger liggen dan in de jaren 2010-2021 (als gemiddelde) vanwege de gestage groei en de veranderingen in de economie waaronder protectionisme en sancties die een opwaarts effect op inflatie kunnen veroorzaken.

[Om nog even kort uit te leggen wat de effectieve federale fondsrente is. De effectieve federale fondsrente van de Fed is de rente waartegen banken elkaar leningen verstrekken om hun wettelijke reservevereisten te handhaven bij de Federal Reserve. Deze rente wordt dagelijks vastgesteld op basis van transacties tussen banken en heeft invloed op de rentetarieven die consumenten en bedrijven betalen voor leningen en ontvangen op spaarrekeningen. Het wordt beschouwd als een belangrijk instrument voor het monetaire beleid van de Fed, aangezien het helpt om de algehele geldhoeveelheid in de economie te beïnvloeden.]

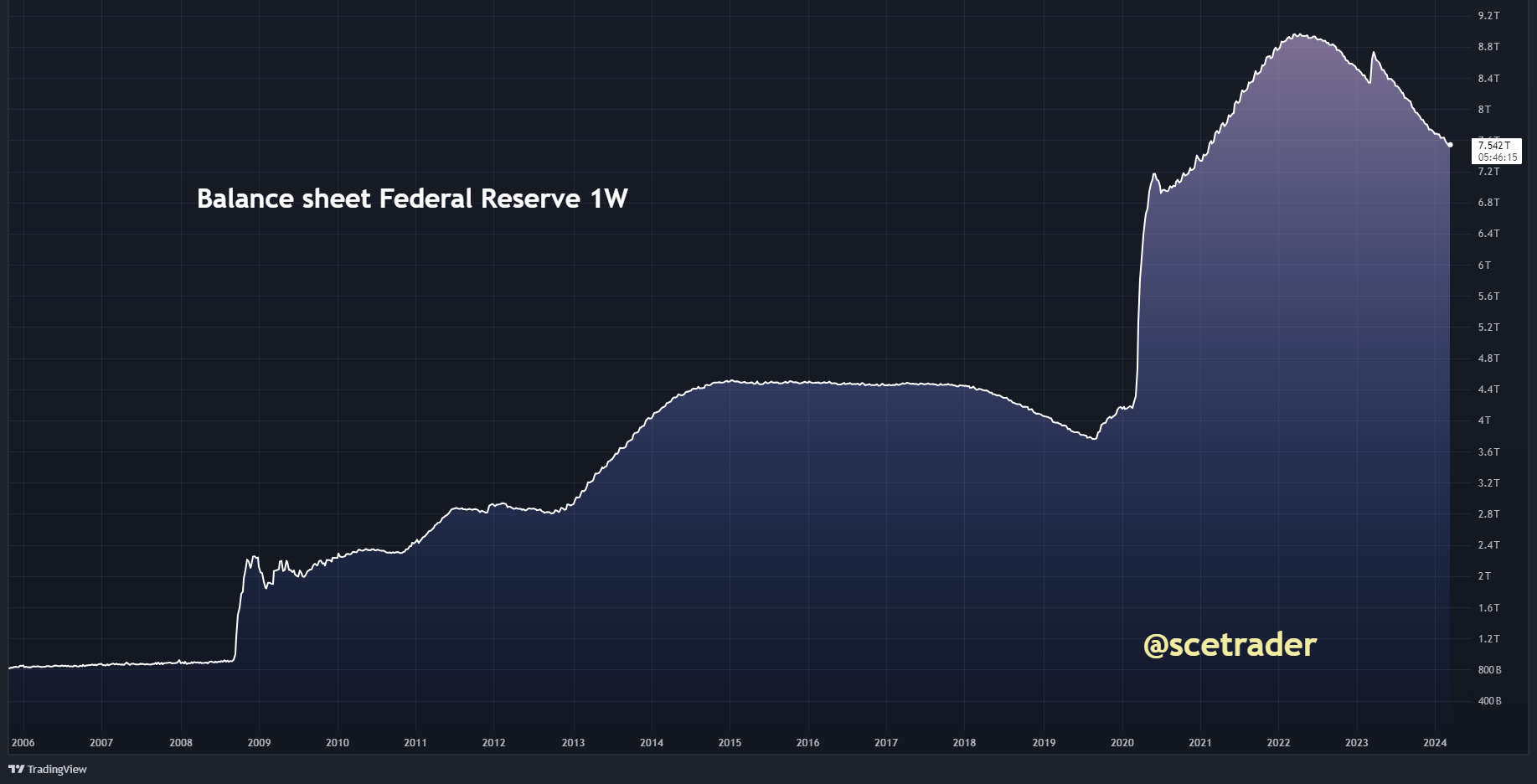

De balans van de Federal Reserve

Naast hints over de rente zijn we benieuwd of er inzichten worden gegeven over de balans van de Fed tijdens de FOMC-meeting. Volgens eerdere berichten van de Federal Reserve is er al een tijdje een discussie gaande over de afbouw van de balans.

Wij achten de kans groot dat de Fed weinig verandering wil doorvoeren. De kans is zelfs aanwezig dat er eerder hints worden gegeven dat de huidige afbouw (kwantitatieve verkrapping of QT) zelfs weer kan omslaan in kwantitatieve verruiming (QE) om de economie te ondersteunen.

Dit zou dan, zoals eerder aangegeven door Powell, een manier zijn om zonder te veel renteveranderingen de economie te ondersteunen. Voor de financiële markten rekenen we erop dat het niet al te veel uitmaakt wat de Fed nu doet of zegt over de balans, omdat de markt al zijn keuze heeft gemaakt. Dat is dat de balans op een gegeven moment weer zal toenemen (de Fed gaat weer over op QE).

Resumerend

De markten rekenen erop dat vroeger of later de rente wordt verlaagd. Alleen als dit echt te lang duurt kan het effect hebben. Tevens is de markt erop ingesteld dat de Fed op een gegeven moment weer steun gaat verlenen middels kwantitatieve verruiming (QE).

Hoewel we geen echte veranderde effecten verwachten qua trend, kan er op de zeer korte termijn wel beweging zijn op de uitspraken van de Fed. Momenteel is dit onduidelijk, waarbij door de algehele stemming in de aanloop naar de beslissing van de Fed de markten eerder neigen naar een neerwaartse dan opwaartse volatiliteit of naar een consolidatie.

We blijven dus voor nu enigszins terughoudend zonder dat dit afbreuk doet aan de onderliggende opwaartse trend die we nog steeds voorzien. Maar als beurzen wel zouden dalen op de korte termijn, is dat geen verrassing, en zien we dat niet als een beginnende bearmarkt bij de huidige bekende informatie.

Disclaimer Aan de door ons opgestelde informatie kan op geen enkele wijze rechten worden ontleend. Alle door ons verstrekte informatie en analyses zijn geheel vrijblijvend. Alle consequenties van het op welke wijze dan ook toepassen van de informatie blijven volledig voor uw eigen rekening.

Wij aanvaarden geen aansprakelijkheid voor de mogelijke gevolgen of schade die zouden kunnen voortvloeien uit het gebruik van de door ons gepubliceerde informatie. U bent zelf eindverantwoordelijk voor de beslissingen die u neemt met betrekking tot uw beleggingen.