Strategie: reële krapte liquiditeit kan tot correctie leiden H2 - Fed balans - reversed repo - visie

De reële krapte in liquiditeit kan verschillende gevolgen hebben voor aandelen en de financiële markten als geheel. De veranderingen in de reversed repo - andere elementen buiten beschouwing gelaten - kunnen mogelijk tot een tijdelijke correctie in de huidige bull markt leiden.

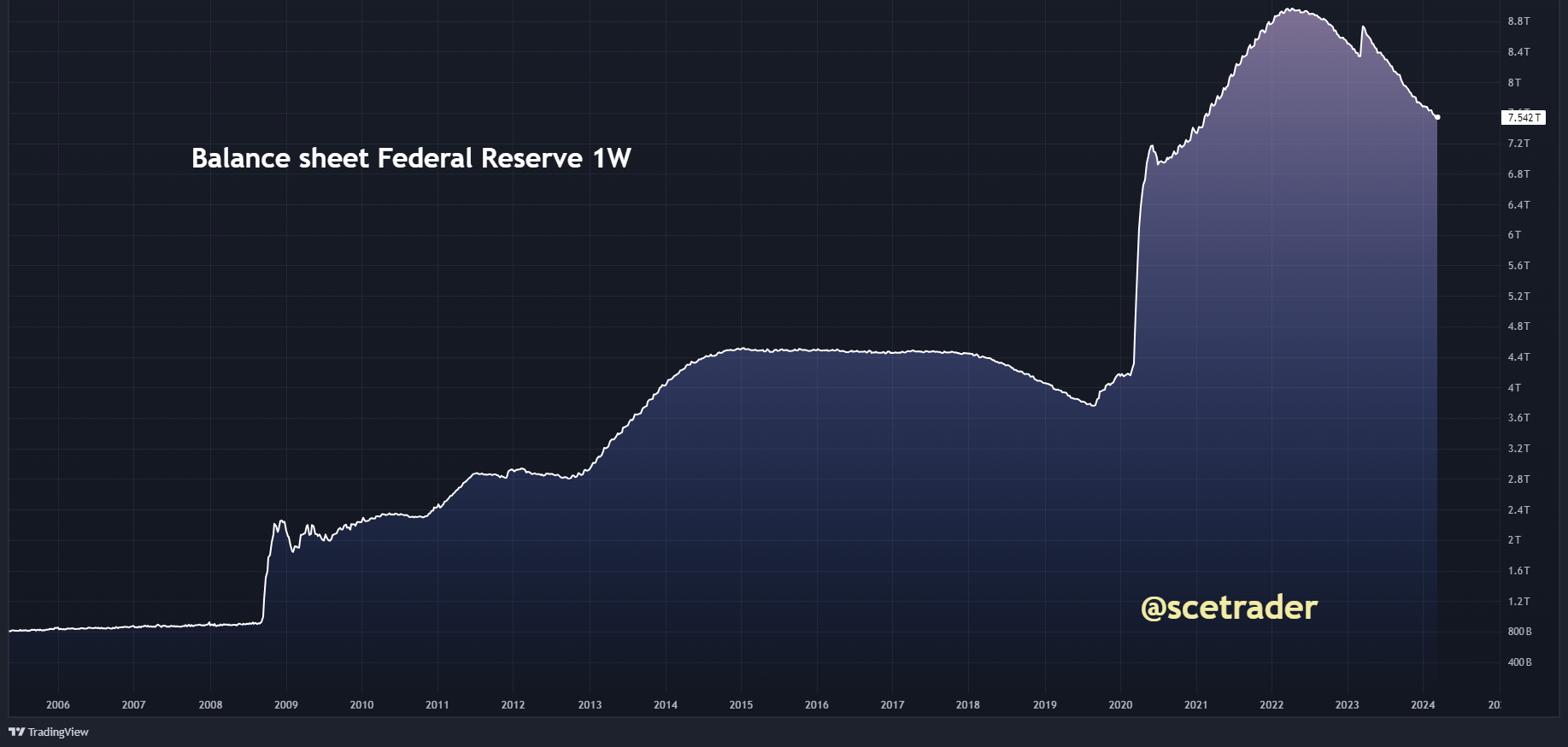

Voordat we deze gevolgen op een rijtje zetten, eerst enige uitleg met betrekking tot de balans van de Federal Reserve en de reversed repo die in het derde kwartaal of vierde kwartaal van dit jaar moet worden gemonitord met daarvoor al de nodige guidance door de mededelingen van de Federal Reserve.

De balans en de reversed repo

Een belangrijk aspect van het monetair beleid van de Federal Reserve is de omvang van haar balans, die verwijst naar de totale waarde van activa en passiva die de Fed bezit.

Dit naast de Federale fonds rente die verwijst naar de rente die banken elkaar in rekening brengen voor het uitlenen van geld van hun reserves bij de Federal Reserve.

Het omgekeerde repurchase (reverse repo) programma van de Fed is een instrument waarmee de Fed effecten verkoopt met de verplichting om ze later terug te kopen tegen een hogere prijs. Momenteel bedraagt dit programma ongeveer $400 miljard, maar dit kan in de komende maanden "opraken" als gevolg van verschillende factoren.

Wanneer de Federal Reserve haar System Open Market Account (SOMA) verkleint door middel van haar kwantitatieve verkrapping (QT) programma, betekent dit dat de Fed activa verkoopt die ze heeft verworven tijdens eerdere stimuleringsprogramma's. Dit vermindert de liquiditeit in de financiële markten, wat kan leiden tot een daling van de marktwaarden van effecten.

De vraag rijst hoelang de Federal Reserve haar QT-programma zal voortzetten. De verwachting in de markt is dat als de Fed streeft naar $3 biljoen aan bankreserves, het QT-programma tot het einde van het jaar kan duren. Dit zou waarschijnlijk gebeuren nadat het omgekeerde repurchase programma is beëindigd.

De gevolgen

Deze ontwikkelingen suggereren dat de tweede helft van het jaar mogelijk een tijdelijke periode van reële krapte in liquiditeit zou kunnen ontstaan, wat gevolgen kan hebben voor de financiële markten als dit scenario niet wordt aangepast, wat in de basis een open debat is.

In ieder geval zou dit kunnen leiden tot een correctie bij risk assets. We spreken over een correctie en niet over een bear market. Dit vanwege de algehele marktomstandigheden, die mits er een escalatie is in geopolitieke spanningen van koud naar heet of in het geval van een black swan, positief zijn voor een risk on mentaliteit.

Dat gezegd hebbende geldt wanneer de liquiditeit afneemt dit kan leiden tot een verminderde vraag naar aandelen, wat resulteert in lagere prijzen op de markt. Ook kan het een toename van prijsschommelingen en volatiliteit als gevolg hebben. Beleggers kunnen terughoudender worden om te handelen vanwege de beperkte liquiditeit. Een gebrek aan liquiditeit kan beleggers ertoe aanzetten om risico's te vermijden en hun toevlucht te nemen tot andere activa, wat de vraag naar aandelen tijdelijk kan verminderen.

Afbouwen kwantitatieve verkapping als support

De Federal Reserve zal waarschijnlijk tijdens hun volgende vergadering aankondigen dat ze het kwantitatieve verkrappingsprogramma (QT) gaan vertragen om de afbouw te verlengen en de liquiditeitsproblemen wat te verzachten.

Resumerend

De reële krapte in liquiditeit kan gevolgen hebben voor aandelen en financiële markten. De balans van de Federal Reserve moet worden gevolgd, vooral het QT-programma (dat ons inziens steeds verder wordt verkleind wat een positief element is) en het reverse repo-programma.

Deze ontwikkelingen suggereren echter een mogelijk tijdelijk liquiditeitskrapte, hoewel beperkt, in de tweede helft van het jaar. Afname van liquiditeit kan leiden tot lagere aandelenprijzen, meer volatiliteit en terughoudendheid bij beleggers. Dit kan leiden tot een correctie in de bull markt. Dit zou echter geen bear market zijn omdat het overall beeld gunstig blijft voor risk assets.

Disclaimer Aan de door ons opgestelde informatie kan op geen enkele wijze rechten worden ontleend. Alle door ons verstrekte informatie en analyses zijn geheel vrijblijvend. Alle consequenties van het op welke wijze dan ook toepassen van de informatie blijven volledig voor uw eigen rekening.

Wij aanvaarden geen aansprakelijkheid voor de mogelijke gevolgen of schade die zouden kunnen voortvloeien uit het gebruik van de door ons gepubliceerde informatie. U bent zelf eindverantwoordelijk voor de beslissingen die u neemt met betrekking tot uw beleggingen.