NVIDIA: ontkent ontwerpfout - China - carry trade - gaat de koers verder dalen

Een woordvoerder van NVIDIA $NVDA ontkent dat de nieuwe AI-chip, bekend als Blackwell, is vertraagd door een ontwerpfout, zoals gemeld door The Information, dat ook schrijft dat Microsoft en een grotere cloud provider afgelopen week hierover zijn ingelicht. Deze chip speelt een cruciale rol in NVIDIA's strategie voor generatieve AI en high-performance computing (HPC).

De Blackwell-architectuur belooft ongeëvenaarde prestaties met 208 miljard transistors en een interconnectiesnelheid van 10 terabytes per seconde, en vormt de kern van de nieuwe DGX SuperPOD, een supercomputer ontworpen voor het trainen van AI-modellen met biljoenen parameters.

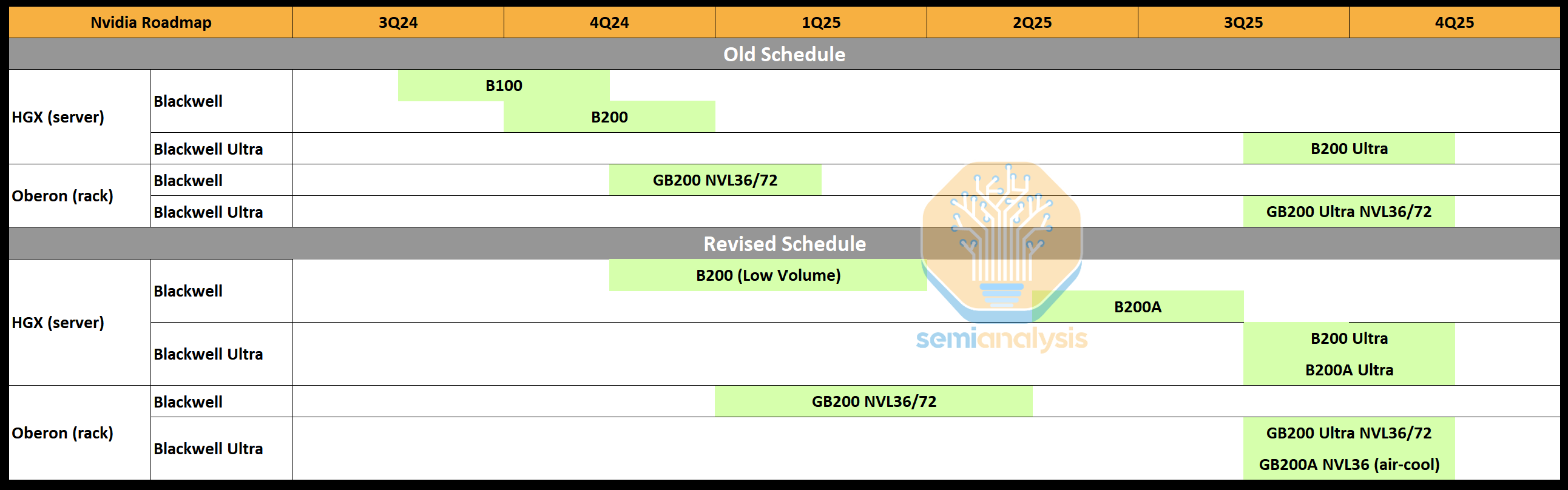

Volgens SemiAnalysis ondervindt Nvidia grote problemen met de Blackwell-chipfamilie, wat de productiedoelstellingen tot de eerste helft van 2025 zal beïnvloeden. Deze problemen zullen een impact hebben op zowel de verzendvolumes als de inkomsten van Nvidia. De hoofdoorzaken zijn problemen met de Blackwell-architectuur en het chipverpakkingsproces van TSMC, CoWoS-L.

Er zijn geruchten dat de bovenste globale routeringsmetalen lagen en de bump-out van de Blackwell-chip een herontwerp nodig hebben. Een ander gerucht suggereert dat de brug-chips binnen het CoWoS-L pakket een herontwerp vereisen. Bovendien is er sprake van vervorming in het CoWoS-L pakket door warmte.

Nvidia probeert deze problemen aan te pakken door de Hopper AI GPU-serie te verlengen en een nieuwe Blackwell GPU, de B200A, te introduceren. Deze nieuwe GPU zal worden verpakt met behulp van TSMC's CoWoS-S en concurrerende verpakkingsmethoden van andere leveranciers, zoals Amkor, ASE en Samsung

De implicaties

Beleggers moeten rekening houden met mogelijk enige vertragingen in de levering van de Blackwell-chip. Dit ondanks de ontkenning. Misschien ligt de waarheid ergens in het midden en dit maakt de koers gevoelig voor een verdere dip. Hoe dan ook, waar rook is, is vuur.

Stel dat er wel enige vertraging is, dan zou dit kunnen leiden tot lager dan verwachte resultaten in het aankomende kwartaal. Dus ook bij een een kleine vertraging (minder dan 3 maanden).

Deze vertragingen zouden in de kwartalen die daar dan weer op volgen kunnen worden ingehaald. Nogmaals: NVIDIA zelf ontkent momenteel dat er sprake is van enige vertraging en wil niet ingaan op geruchten.

Dreigend omzetverlies in China

We moeten daarnaast ook nog altijd rekening ermee houden dat NVIDIA minder omzet uit China gaat halen als de strengere maatregelen die Amerika wil doorvoeren voor chips en eerder door de media werd gemeld blijken te kloppen. (zie dit artikel.)

Deze beperkingen kunnen NVIDIA verbieden om zijn China-gerichte HGX-H20 AI GPU te verkopen, wat een aanzienlijke invloed kan hebben op de inkomsten van het bedrijf. Analisten schatten dat dit NVIDIA tot $12 miljard aan potentiële inkomsten kan kosten.

Het aandeel

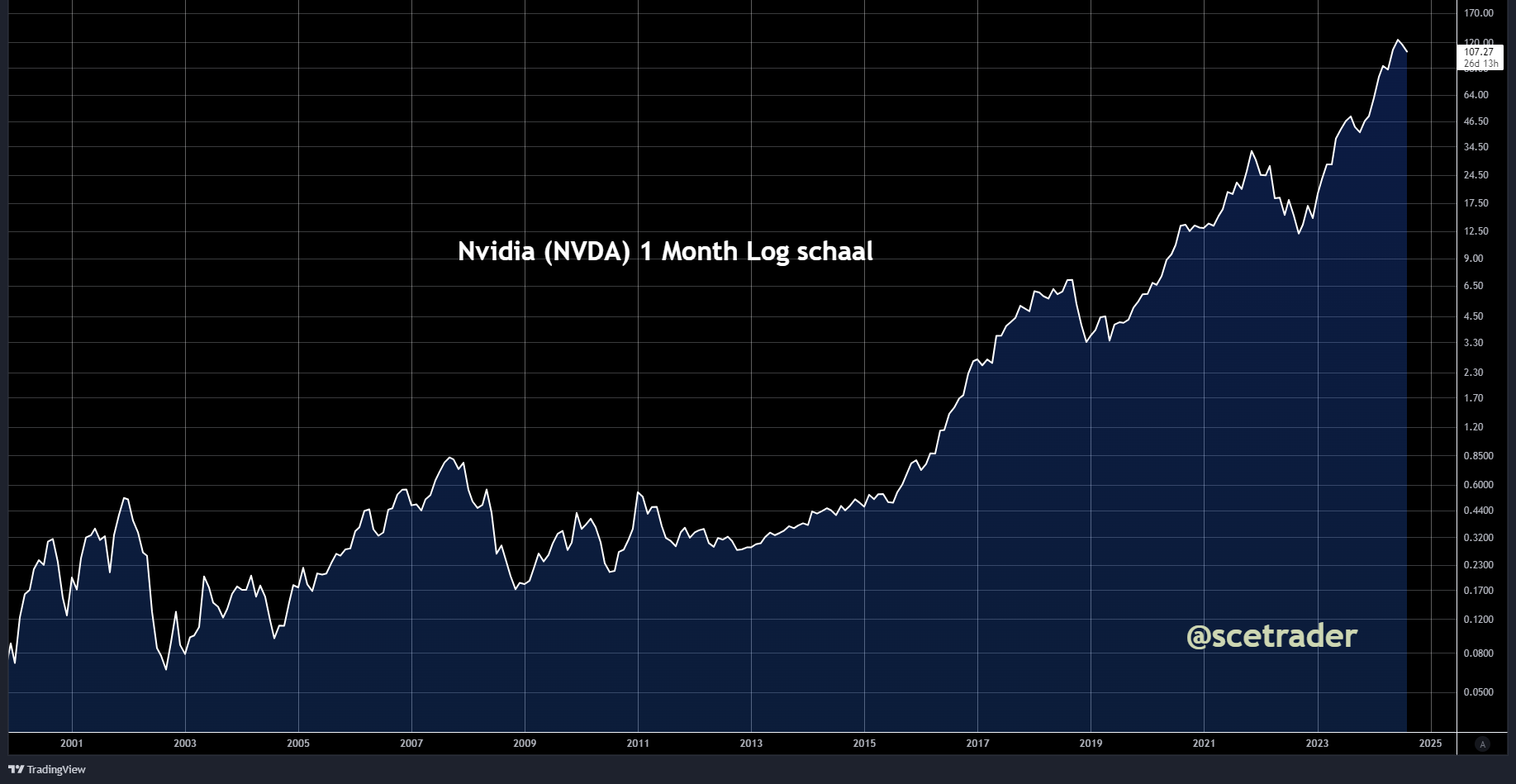

NVIDIA blijft een sterke langetermijninvestering, gezien de historische prestaties en de voortdurende innovatie binnen het bedrijf wat ook de te zien is aan de lange chart op log-schaal.

Ondanks de huidige volatiliteit zitten we ook nog steeds op een up met het aandeel. We hebben een stop-loss ingesteld om onze winst te beschermen en eerder al hebben we onze positie gedeeltelijk verkleind om zo een deel van de winst veilig te stellen en een free ride te hebben.

In de afgelopen maanden hebben we deze strategie geëvalueerd en besloten om ook niet meer bij te kopen. Dit was op basis van het feit dat het aandeel al sterk was gestegen en er altijd een moment met een correctie (en zelfs crash) komt. Dat is nu dus.

We zijn voor het eerst in de huidige cyclus gaan kopen op 17,9 dollar in januari 2023. Stel de koers nu nog verder daalt dan gaan we eens kijken of bij de tweede VWAP, rond de 90 dollar steun komt. Dat zou dan dus een moment kunnen zijn om weer bij te kopen.

Mocht dit niveau (tweede VWAP) echter niet overtuigen qua steun dan wachten we nog langer met aankopen, wat in principe (nieuwe aankopen) wel de bedoeling blijft (calamiteiten buiten beschouwing gelaten).

Ondanks de positieve vooruitzichten en de kans dat we gebruik gaan maken van de huidige daling, blijven we dus voor nu voorzichtig vanwege een aantal factoren en sluiten een verdere daling op de korte termijn niet uit.

Carry trade

De stijging van de dollar tegen de yen sinds 2021 gaf aan dat de carry trade in volle gang was, waardoor liquide middelen vrijkwamen om op de aandelenbeurzen en in andere risk assets te beleggen. Het leidde tot een extra push en extra risicobereidheid bij beleggers.

In zeer korte tijd zien we dat de dollar tegen de yen en ook tegen de euro sterk aan het dalen is nu de Japanse rente stijgt en de Amerikaanse rente daalt. Het renteverschil neemt dus af en ook de voordelen van de carry trade. Dit kan leiden tot het onttrekken van nog meer geld en dus een daling van risk assets en ook het aandeel NVIDIA. (Zie ook dit artikel.)

Resumerend

Hoewel de ontwerpfout wordt ontkend, betekent dit niet dat de koers van NVIDIA direct zal stijgen. Externe factoren, zoals de afbouw van de carry trade tussen de dollar en de yen kunnen ook nog steeds voor volatiliteit zorgen, evenals de kans dat er omzetverlies in China gaat plaatsvinden.

Bovendien blijft er een kans op een diepere correctie in de aandelenkoers in lijn met het totaalbeeld en een "afnemend enthousiasme" in de markt over de magie van artificiële intelligentie. Een ontwikkeling (als moment) dat zich bij vrijwel elke nieuwe uitvinding voordoet: het moment van twijfel.

Wij sluiten voor nu dus een verdere dip niet uit in het aandeel, ondanks dat de lange termijn vooruitzichten van NVIDIA positief blijven. Historische gegevens tonen aan dat NVIDIA over meerdere jaren significant rendement kan opleveren, ondanks korte termijn schommelingen. Dat is dan ook reden om nu de boel aan te kijken en op een gegeven moment weer te verzwaren. Wanneer, dat zal nog moeten blijken

Verwachtingen huidige kwartaal

NVIDIA verwacht voor het tweede kwartaal van fiscaal 2025, waarvan de resultaten op 28 augustus bekend worden gemaakt, een omzet van $28,0 miljard, met een mogelijke afwijking van 2% naar boven of naar beneden. De GAAP- en non-GAAP-brutomarges worden geschat op respectievelijk 74,8% en 75,5%, met een marge van plus of min 50 basispunten. Voor het volledige jaar verwacht NVIDIA dat de brutomarges in het midden van het 70%-bereik zullen liggen.

Wat betreft de bedrijfskosten, worden de GAAP- en non-GAAP-bedrijfskosten geschat op ongeveer $4,0 miljard en $2,8 miljard, respectievelijk. Voor het gehele jaar verwacht het bedrijf een groei van de bedrijfskosten in het lage 40%-bereik. Daarnaast worden de overige inkomsten en uitgaven volgens zowel GAAP als non-GAAP geschat op een inkomen van ongeveer $300 miljoen, exclusief winsten en verliezen uit niet-gelieerde investeringen.

Ten slotte verwacht NVIDIA dat de GAAP- en non-GAAP-belastingtarieven rond de 17% zullen liggen, met een marge van plus of min 1%, exclusief eventuele afzonderlijke items.

Disclaimer Aan de door ons opgestelde informatie kan op geen enkele wijze rechten worden ontleend. Alle door ons verstrekte informatie en analyses zijn geheel vrijblijvend. Alle consequenties van het op welke wijze dan ook toepassen van de informatie blijven volledig voor uw eigen rekening.

Wij aanvaarden geen aansprakelijkheid voor de mogelijke gevolgen of schade die zouden kunnen voortvloeien uit het gebruik van de door ons gepubliceerde informatie. U bent zelf eindverantwoordelijk voor de beslissingen die u neemt met betrekking tot uw beleggingen.