Herhaling: NIEUWE RUBRIEK: optie strategieën door specialist Hubert Meijles - NN Group

[Dit bericht is op woensdag in de feed geplaatst en wordt nu onbewerkt herhaald.]

We gaan op onze website en in onze feed een nieuw thema introduceren. Dit gaat over opties. Daarvoor werken we samen met Hubert Meijles, die bekend staat als één van de beste optiespecialisten van Nederland. In dit artikel heeft Hubert een strategie uitgedacht voor NN Group.

Gezien de recente daling van verzekeraars, inclusief NN Group $NN, vind ik het een mooi moment om hier een positie in te nemen. Met dit fonds wil ik lange termijn opties kopen en daar omheen opties schrijven (verkopen) met een kortere looptijd.

Omdat de koers van NN Group niet hele grote bewegingen laat zien – op die woekerpolisaffaire na – vind ik zo’n fonds interessant om die kortlopende opties op te schrijven.

Deze combinatie is wel gericht op een (licht) stijgend verloop van de koers. De laatste weken was het kwakkelen van de koers, maar mogelijk vlakt deze daling af en gaat de koers herstellen.

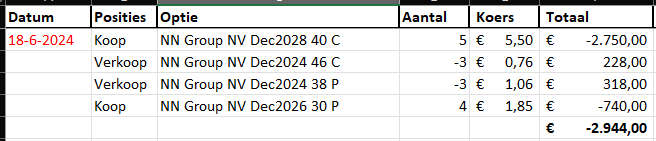

Lange termijn optie strategie

Aantallen kunnen naar eigen inzicht worden bepaald

Omdat ik met de opties het mooie dividend misloop, heb ik middels het schrijven van Puts en Calls mijn eigen dividend gecreëerd. Tevens verlaag ik mijn investering met deze zogenaamde strangle (=put + call met dezelfde expiratiedatum maar verschillende uitoefenprijzen):

- 3 x NN Group NV Dec 2024 46 C à €0,76

- 3 x NN Group NV Dec 2024 38 P à €1,06

Levert €546 aan premie op. De premie van 1 x Call + Put = €182.

- Die €182 is tegelijk de marge/bandbreedte tussen winst en verlies voor deze strangle. Zeker als ik deze alleen had ingenomen zonder de aandelen en zonder wens om stukken met korting te willen ontvangen.

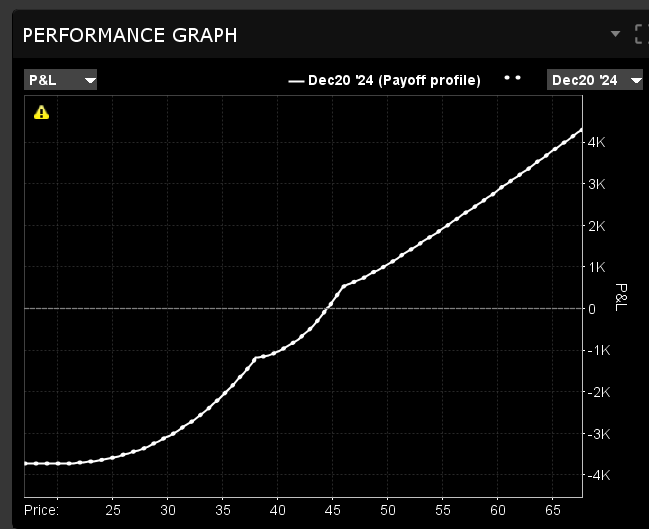

Persoonlijk vind ik dit een mooie bandbreedte die ikzelf ook in de grafiek meen te zien:

- Stel NN expireert in december ’24 onder de €38, dan moet ik de stukken kopen. Maar dat is met een mooie korting zodat ik ‘slechts’ €36,18 per aandeel betaal.

- Stel NN expireert in december ’24 boven de €46, dan moet ik de stukken leveren. Maar dan heb ik tot €47,82 en heb ik boven die koers sowieso winst. Aangezien ik immers 5 x de Call opties €40 in bezit heb. Die zullen dan een mooie winst opleveren.

- Expireert NN binnen de gekozen bandbreedte, mag ik de ontvangen premie - €546 - houden. Dat is een mooi rendement. De gekochte opties kunnen wel wat minder waard zijn geworden door het verlies van tijdswaarde in de optiepremies. Dit biedt ruimte om weer hetzelfde te doen: een nieuwe strangle te schrijven. Dus schrijf Call en Put misschien ook nog wel met dezelfde uitoefenprijzen.

Waarom ratio?

(Ratio: ik koop meer opties dan dat ik schrijf.) Omdat ik natuurlijk wel wil profiteren bij een forse koersstijging. Stel NN Group krijgt een mooi overnamebod van €55, dan doen die extra long Calls helemaal mee.

Eén-op-één Call opties schrijven zou wat betreft winst namelijk gelimiteerd worden op een koers van €46 (uitoefenprijs van geschreven call). En dat wil je niet meemaken bij een koersexplosie.

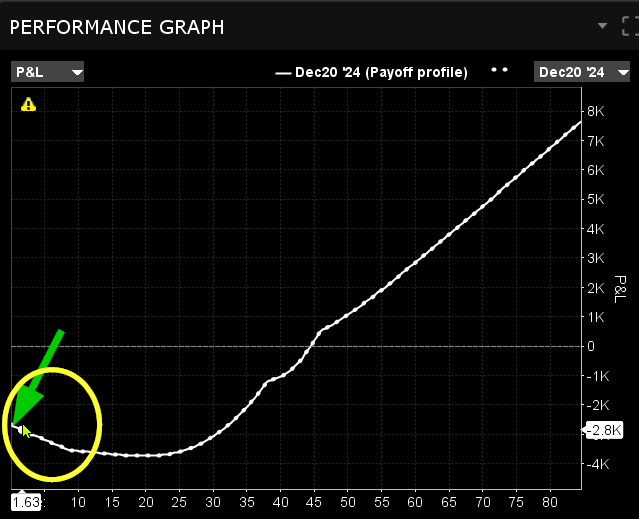

Ook met die extra put rem ik het verlies wat meer. Mocht het helemaal fout gaan, koop ik er bijvoorbeeld 2 of meer puts bij, dan gaat die bij een crash nog een mooie deal worden ook. Deze combinatie is bullish (zijwaarts mag ook) en profiteert van een hogere koers.

Dit is een zeer globale prognose

Nog een prognose om te laten zien dat de extra put het verlies wat verkleint als de koers verder zou dalen. Dus zou ik er meerdere Puts aan toevoegen, ziet het er steeds beter uit bij een koersdaling onderstaande grafiek).

Over Hubert

Hubert Meijles praat met passie over opties en deelt graag zijn kennis en ervaring met andere beleggers. Dankzij zijn achtergrond als gymdocent en voetbaltrainer heeft hij een sterke didactische basis, wat hem helpt zijn inzichten effectief over te brengen.

Hubert in zijn eigen woorden: ‘Met Een Beperkte Investering Een Opti(e)maal Rendement’.

Zijn kennis is opgebouwd door studie en praktijkervaring. Hij is een specialist in het ontwikkelen van optie-strategieën en richt zich de laatste tijd ook op dividend-aandelen, waarbij hij opties gebruikt om zijn rendement te maximaliseren. Hubert geeft ook cursussen over opties en is te volgen op X.

Disclaimer Aan de door ons opgestelde informatie kan op geen enkele wijze rechten worden ontleend. Alle door ons verstrekte informatie en analyses zijn geheel vrijblijvend. Alle consequenties van het op welke wijze dan ook toepassen van de informatie blijven volledig voor uw eigen rekening.

Wij aanvaarden geen aansprakelijkheid voor de mogelijke gevolgen of schade die zouden kunnen voortvloeien uit het gebruik van de door ons gepubliceerde informatie. U bent zelf eindverantwoordelijk voor de beslissingen die u neemt met betrekking tot uw beleggingen.