Podcast & artikel: Fed meer vertrouwen - trend voor risk assets - strategie note

De tweede dag van de hoorzitting van Powell heeft zeker extra informatie opgeleverd. Woensdag had de Fed-voorzitter zijn eerste hoorzitting voor het Huis van Afgevaardigden en op de tweede dag (donderdag) had Jerome Powell zijn hoorzitting voor de Senaat.

De opmerking van Powell

Ondanks veel onzinnige discussie van Senatoren die graag eens voor de camera wilde verschijnen, was vooral de opmerking van Powell dat de Federal Reserve niet ver weg meer lijkt te zijn van het vertrouwen om de rente te verlagen, een opmerking die de moeite waard is om te benadrukken.

| Vergaderdatum | Dagen tot vergadering | Verwachte daling (%) | Geen verandering verwacht (%) | Verwachte stijging (%) |

|---|---|---|---|---|

| 20-3-2024 | 13 | 3,00 | 97,00 | 0,00 |

| 1-5-2024 | 55 | 19,16 | 80,84 | 0,00 |

| 12-6-2024 | 97 | 71,93 | 28,07 | 0,00 |

| 31-7-2024 | 146 | 89,91 | 10,09 | 0,00 |

| 18-9-2024 | 195 | 97,98 | 2,02 | 0,00 |

| 7-11-2024 | 245 | 99,12 | 0,88 | 0,00 |

| 18-12-2024 | 286 | 99,73 | 0,27 | 0,00 |

| 29-1-2025 | 328 | 99,90 | 0,10 | 0,00 |

| 12-3-2025 | 370 | 99,93 | 0,07 | 0,00 |

Dit betekent dat de Federal Reserve daadwerkelijk het vertrouwen begint te krijgen om te kijken naar renteverlagingen. Het betekent niet dat bij de volgende vergadering meteen de rente wordt verlaagd, maar het betekent wel dat het realistisch blijft om dit jaar 2 tot 3 renteverlagingen van 25 basispunten te verwachten die in de zomer kunnen beginnen.

Lagere rente positief voor risk assets

De verwachting is dat een verlaging van de rentecyclus in Amerika een positief effect kan hebben op aandelenmarkten en andere meer risicovolle assets. Dit houdt in dat de rente ervoor zal zorgen dat beleggers meer kunnen investeren in risicovolle activa, zoals aandelen, en mogelijk ook in Bitcoin en bepaalde altcoins.

Op de korte termijn wordt de handel nog steeds als mistig ervaren. Maar wat betreft de onderliggende trend, wordt verwacht dat nu Powell heeft aangegeven dat de Federal Reserve inderdaad op weg is naar 2 tot 3 renteverlagingen dit jaar (ook dat heeft hij gezegd), dit een extra steun kan betekenen voor aandelenmarkten op lange termijn. Daarom blijft ons standpunt dat de markt bullish beoordeeld wordt qua trend.

Terwijl het mooi zou zijn om een verbreding te zien welke sectoren worden gekocht, mag ook verondersteld worden, ondanks dus de mistigheid op de zeer korte termijn, dat een aantal sectoren het extreem goed blijven doen.

Chips blijven de markt leiden

Zo zien we dat de chip-gerelateerde waarden blijven stijgen. De Philadelphia Semiconductor Index $SOX heeft zelfs nieuwe recordhoogtes bereikt. Dat komt goed uit, want ondanks dat we de boel wat troebel noemen, zitten we nog steeds groots in de chip gerelateerde aandelen.

Deze zijn we gaan aanschaffen vanaf het najaar van 2022 wat later ook het begin bleek te zijn van de nieuwe upcycle. We laten deze ups liggen met stops in aanzienlijke winsten. Waar het naartoe gaat, dat durven we niet te zeggen. Maar op dit moment is het evident, 0ndaks dat velen aardig duur zijn, dat de geldstromen richting chipwaarden nog steeds aanhouden.

Terug naar de totale markt

Onze visie houdt niet in dat er geen geen correcties kunnen plaatsvinden, of zelfs grotere correcties. Er blijven nog steeds een aantal grote onzekerheden, met name op geopolitiek niveau.

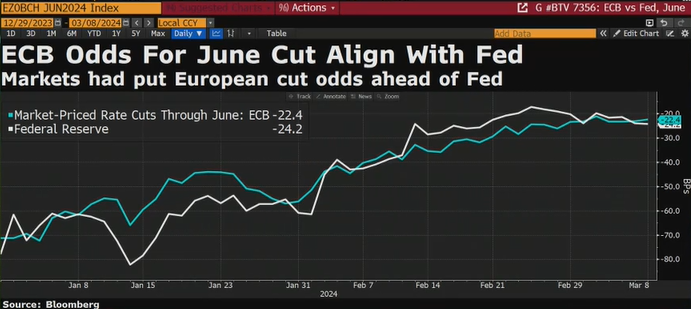

Echter, na de ECB-vergadering op donderdag, die de inflatieverwachtingen heeft verlaagd, en nu Powell op de tweede dag van zijn hoorzitting vertrouwen uitspreekt over toekomstige renteverlagingen keert de markt terug naar het standpunt waar men eerder in zat. Dat wil zeggen dat aandelenmarkten worden gesteund door een lagere rente in de toekomst.

Resumerend

Er wordt gesuggereerd dat aandelen duur zijn, en dat klopt ook voor sommige aandelen. Maar zolang er geen reden is om te verkopen, blijven beleggers kopen. De geldstromen kunnen dus zelfs groter worden naarmate de verwachting van een lagere rente toeneemt.

Het is niet bekend of er wel of geen correctie komt, maar de trend voor risicovolle activa blijft positief. Onze visie en strategie blijven ongewijzigd, waarbij we "hopen" op een verbreding van sectoren waarin wordt gekocht.

Disclaimer Aan de door ons opgestelde informatie kan op geen enkele wijze rechten worden ontleend. Alle door ons verstrekte informatie en analyses zijn geheel vrijblijvend. Alle consequenties van het op welke wijze dan ook toepassen van de informatie blijven volledig voor uw eigen rekening.

Wij aanvaarden geen aansprakelijkheid voor de mogelijke gevolgen of schade die zouden kunnen voortvloeien uit het gebruik van de door ons gepubliceerde informatie. U bent zelf eindverantwoordelijk voor de beslissingen die u neemt met betrekking tot uw beleggingen.